相続税とは[FP3級講座]

今回はFP3級における相続税について学習します。

相続税

相続や遺贈によって財産を取得した場合にかかる税金を相続税と呼びます。

相続税の計算の流れとしては以下のようなステップを踏みます。

個人の課税価格を計算する

妻や子等、各相続人が相続する財産を計算します。

| 配偶者 | 息子 | 娘 | |

| 相続財産 | 土地:5,000万円 建物:3,000万円 現金:1,000万円 葬式費用:200万円 |

土地:3,000万円 現金:2,000万円 負債:500万円 |

土地:3,000万円 家具:1,500万円 負債:1,000万円 |

| 課税価格 | 8,800万円 | 4,500万円 | 3,500万円 |

相続人が喪主となって葬儀費用などを支払った場合は課税価格から差し引きます。

また、借入金等の債務・負債も課税価格から差し引くことができます。

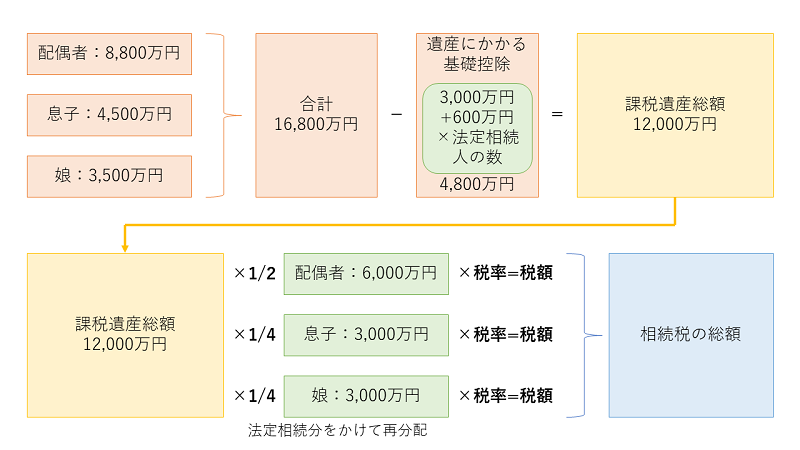

相続税の総額を計算する

相続税の総額を計算します。

まずは3人の課税価格を合計します。

8,800万円+4,500万円+3,5a00万円=16,800万円

ここから遺産にかかる基礎控除として、3,000万円+600万円×法定相続の人数を差し引き、課税遺産総額を求めます。

16,800万円-(3,000万円+600万円×3)=12,000万円

課税遺産総額をいったん、各相続人の法定相続分で案分し、相続税の総額を求めます。

配偶者:12,000万円×1/2×税率=配偶者の税額

息子:12,000万円×1/2×1/2×税率=息子の税額

娘:12,000万円×1/2×1/2×税率=娘の税額

配偶者の税額+息子の税額+娘の税額=相続税の総額

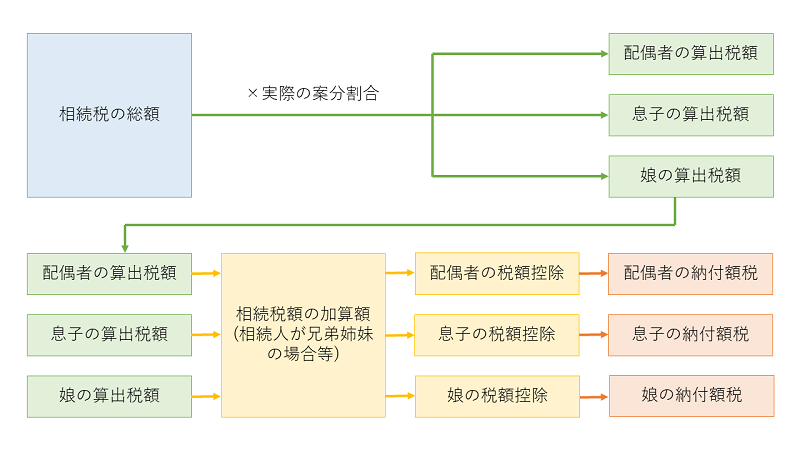

個人の納付税額を計算する

相続税の総額を求めたら、実際の案分割合で税額を算出し、そこから相続税額の加算(※)を行い税額控除を行い各々の納付税額を求めます。

※相続人が兄弟姉妹等の場合に加算されます。

相続税・まとめ

今回は相続税の概要について、大まかな流れを紹介しました。

次回は相続税の個人の課税価格について学習します。

福井県産。北海道に行ったり新潟に行ったりと、雪国を旅してます。

経理4年/インフラエンジニア7年(内4年は兼務)/ライター5年(副業)

簿記2級/FP2級/応用情報技術者/情報処理安全確保支援士/中小企業診断修得者 など

ディスカッション

コメント一覧

まだ、コメントがありません