不動産を譲渡した時にかかる税金[FP3級講座]

今回はFP3級において、不動産を譲渡した時にかかる税金について学習します。

不動産を譲渡した時にかかる税金

土地や建物を譲渡して収入を得たとき、譲渡所得として所得税がかかります。

おさらいですが、この場合の譲渡所得は分離課税となるのでした。

また、譲渡所得は

譲渡所得=収入金額-(取得費+譲渡費用)

で求める点も重要です。

加えて、税率は短期譲渡所得の場合39.63%(所得税30%+復興特別所得税0.63%+住民税9%)、長期譲渡所得の場合20.315%(所得税15%+復興特別所得税0.315%+住民税5%)となる点も押さえておきましょう。

住居用財産を譲渡した場合で、一定の要件を満たした場合、以下のような特例を受けることができます。

- 住居用財産の3,000万円の特別控除

- 住居用財産の軽減税率の特例

- 特定居住用財産の買換えの特例

- 空き家の譲渡の特例

- 住居用財産を買い替えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定住居用財産の譲渡損失の損益通算および繰越控除の特例

住居用財産の3,000万円の特別控除

住居用の財産を譲渡し、譲渡益が発生した場合譲渡所得の金額から最大で3,000万円を控除することができます。

この特例の主な内容は次の通りです。

課税譲渡所得=譲渡益-3,000万円(特別控除)

住居用財産の3,000万円の特別控除を受けるための要件

- 住居用財産であること

- 配偶者、父母、子などへの譲渡ではないこと

- 前年、前々年にこの特例を受けていないこと

住居用財産の3,000万円の特別控除に関するポイント

- 譲渡した住居用財産の共有期間は長期でも短期でも利用可能

- 控除後の課税譲渡所得が0円でも確定申告は必要

- 住居用財産の軽減税率の特例とは併用できる

- 特定住居用財産の買換えの特例とは併用できない

住居用財産の軽減税率の特例

譲渡した年の1月1日時点で所有期間が10年を超える住居用財産を譲渡した場合、6,000万円以下の部分について14.21%(所得税10%+復興特別所得税0.21%+住民税4%)の軽減税率が適用されます。

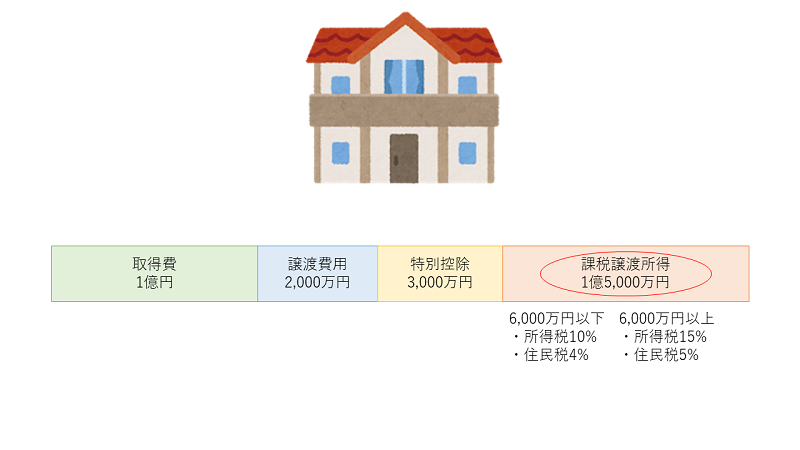

例えば

- 所有期間12年の住居用財産を譲渡した

- 譲渡収入3億円

- 取得費1億円

- 譲渡費用が2,000万円

- 住居用財産の軽減税率の適用要件はすべて満たしている

- 復興特別所得税は考慮しない

のような場合の課税譲渡所得と所得税、住民税をそれぞれ見てみましょう。

課税譲渡所得:3億円-1億円-2,000万円-3,000万円=1億5,000万円

所得税:6,000万円×10%+(1億5,000万円-6,000万円)×15%=1,950万円

住民税:6,000万円×4%+(1億5,000万円-6,000万円)×5%=690万円

となります。

住居用財産の軽減税率に関するポイント

- 住居用財産の3,000万円の特別控除と併用できる

- 特定住居用財産の買換えの特例とは併用できない

特定住居用財産の買換えの特例

譲渡した年の1月1日時点での所有期間が10年超で、住居期間10年以上の住居用財産を譲渡対価1億円以下で譲渡し、新たに床面積が50㎡以上の住居用財産を購入した場合、譲渡益に対する税金を繰り延べることができます。

特定住居用財産の買換えの特例のポイント

- 3,000万円の特別控除や住居用財産の軽減税率の特例とは併用できない

- 譲渡収益が0円でも確定申告が必要

空き家の譲渡の特例

相続の開始の直前に、被相続人の住居用であった家屋で、その後空き家になっていた場合に、その家を一定期間内に譲渡することで、その譲渡所得の金額から3,000万円控除できます。

空き家の譲渡の特例を受けるための要件

- 相続開始まで被相続人の住居用に供されていいて、その後相続によって空き家になったこと

- 1981年5月31日以前に建築された家屋であること

- マンションなどの区分所有建物ではないこと

- 相続開始から3年を経過する年の12月31日までに譲渡したこと

- 譲渡対価が1億円以下であること

空き家の譲渡の特例のポイント

- 相続財産にかかる譲渡所得の課税の特例と選択適用となる

住居用財産を買い替えた場合の譲渡損失の損益通算および繰越控除の特例

譲渡した年の1月1日時点で所有期間が5年を超えている住居用財産を譲渡し、譲渡損失が生じた場合で、住宅ローン(10年超)を利用して新しい住居用財産(床面積が50㎡以上)を購入した時は、一定の要件を満たせば譲渡損失とその年の他の所得を損益通算できます。

損失が発生した場合は翌年以降3年にわたってその譲渡損失を控除することが可能ですが、繰越控除を受ける年の合計所得金額は3,000万円以下でなければいけません。

住居用財産を買い替えた場合の譲渡損失の損益通算および繰越控除の特例のポイント

- 合計所得金額が3,000万円以下の年に限る

- 確定申告が必要

- 新住宅ローンには住宅ローン控除を適用可能

特定住居用財産の譲渡損失の損益通算および繰越控除の特例

譲渡した年の1月1日時点で所有期間が5年超、一定の住宅ローンがあるなどの住居用財産を譲渡し、譲渡損失が生じた場合に譲渡損失とその年の他の所得とを損益通算することが可能です。

加えて、翌年以降3年間にわたってその譲渡損失を他の所得から控除することができます。

ただし、繰越控除を受ける年の合計所得金額は3,000万円以下でなければいけません。

特定住居用財産の譲渡損失の損益通算および繰越控除の特例のポイント

- 買換え要件は無し

- 合計所得金額が3,000万円以下の年に限る

- 確定申告が必要

不動産を譲渡した時にかかる税金・例題

実際に例題を解いて問題に慣れていきましょう。

問題

問1

「居住用財産を譲渡した場合の3,000万円の特別控除」は、自己が居住していた家屋を配偶者や子に譲渡した場合には、適用を受けることができない。(2019年/1月)

○

×

問2

「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」の適用を受けるためには、相続税の申告期限までに当該譲渡を行わなければならない。(2018年/5月)

○

×

問3

「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例」の適用を受けた場合、損益通算を行っても控除しきれなかった譲渡損失の金額について繰越控除が認められるのは、譲渡の年の翌年以後、最長で()以内である。(2018年/9月)

1 3年

2 5年

3 10年

解説(クリックで展開)

不動産を譲渡した時にかかる税金・まとめ

今回は不動産を譲渡した時にかかる税金について学習しました。

特例自体は多いですが、に通う内容や数値も多いので一括して覚えておきましょう。

次回は不動産の活用について学習します。

福井県産。北海道に行ったり新潟に行ったりと、雪国を旅してます。

経理4年/インフラエンジニア7年(内4年は兼務)/ライター5年(副業)

簿記2級/FP2級/応用情報技術者/情報処理安全確保支援士/中小企業診断修得者 など

ディスカッション

コメント一覧

まだ、コメントがありません